Tudo o que você precisa saber sobre CDB, LCI, LCA, Tesouro Selic, liquidez, riscos e impostos, explicado de forma clara, atualizada e com fontes oficiais.

Se você está pensando em sair da poupança e finalmente investir de verdade, este guia vai te mostrar, de forma objetiva, como a renda fixa funciona, quais são os principais investimentos, quando cada um vale a pena e quais cuidados tomar para investir com segurança. Além disso, você verá como comparar rentabilidades, entender riscos e evitar erros comuns.

Highlight

- O que é renda fixa e por que ela é mais segura para quem está começando

- Diferença entre CDB, LCI, LCA e Tesouro Selic

- Como calcular rendimentos com base no CDI e na SELIC

- Como funciona a tabela regressiva do IR e o IOF

- O que é liquidez e como evitar prejuízos com marcação a mercado

- Como usar o FGC para investir com segurança

- Fontes reais para validar cada informação

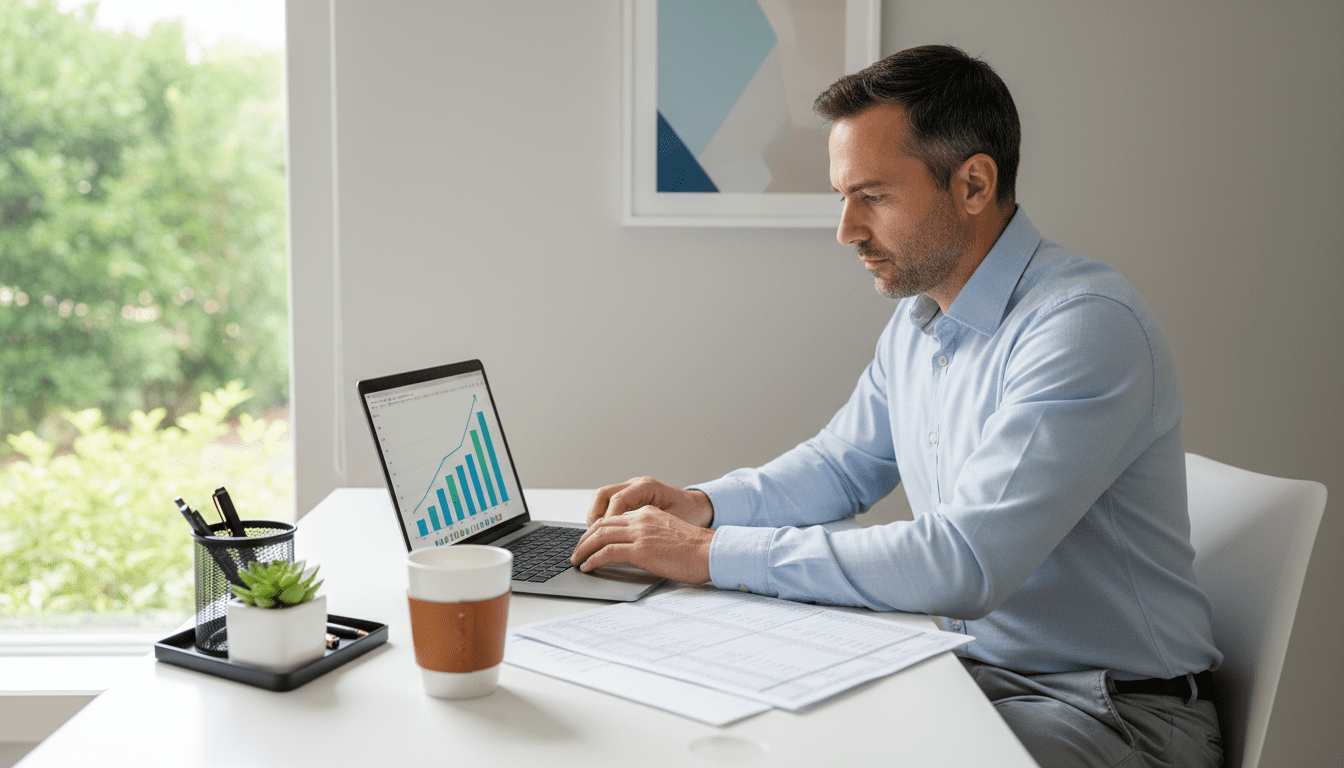

Por muitos anos, a poupança foi vista como “o investimento padrão” do brasileiro. No entanto, com a evolução da educação financeira e o avanço de plataformas de investimento, ficou evidente que existem alternativas mais rentáveis, tão seguras quanto e muito mais eficientes.

A renda fixa é geralmente o primeiro passo para quem quer começar a investir com tranquilidade. Ela une segurança, previsibilidade e boas oportunidades, desde que você saiba como escolher corretamente cada aplicação. E é exatamente isso que você vai aprender agora.

O que é Renda Fixa e por que ela é considerada mais segura?

A renda fixa representa todo investimento onde você empresta dinheiro para uma instituição, seja um banco, uma financeira ou o próprio governo e recebe juros por isso.

Esse modelo reduz o risco porque a rentabilidade segue regras claras e geralmente acompanha taxas oficiais como a SELIC ou o CDI.

Além disso, quando analisamos os investimentos disponíveis no mercado, percebemos que a renda fixa se destaca justamente pela previsibilidade.

Se este tópico fez sentido, você vai querer ver o próximo.

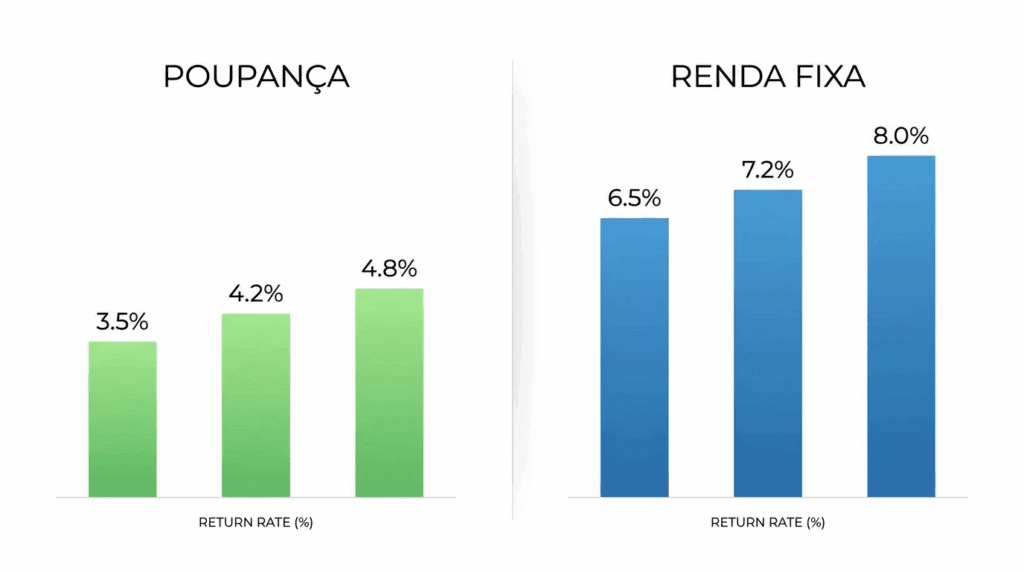

Poupança vs Renda Fixa: qual investimento rende mais hoje?

A poupança perdeu competitividade, pois sua rentabilidade é limitada pela regulamentação. Já os investimentos de renda fixa acompanham o mercado e podem render muito mais, especialmente em cenários de juros altos.

Por isso, ao comparar a poupança com a renda fixa, fica evidente que a diferença de rentabilidade pode ser significativa

Resumindo:

- Poupança: rendimento limitado.

- Renda fixa: rendimento acompanha CDI ou SELIC → geralmente maior.

Renda Fixa no CDB: por que esse é um dos investimentos mais populares?enda fixa

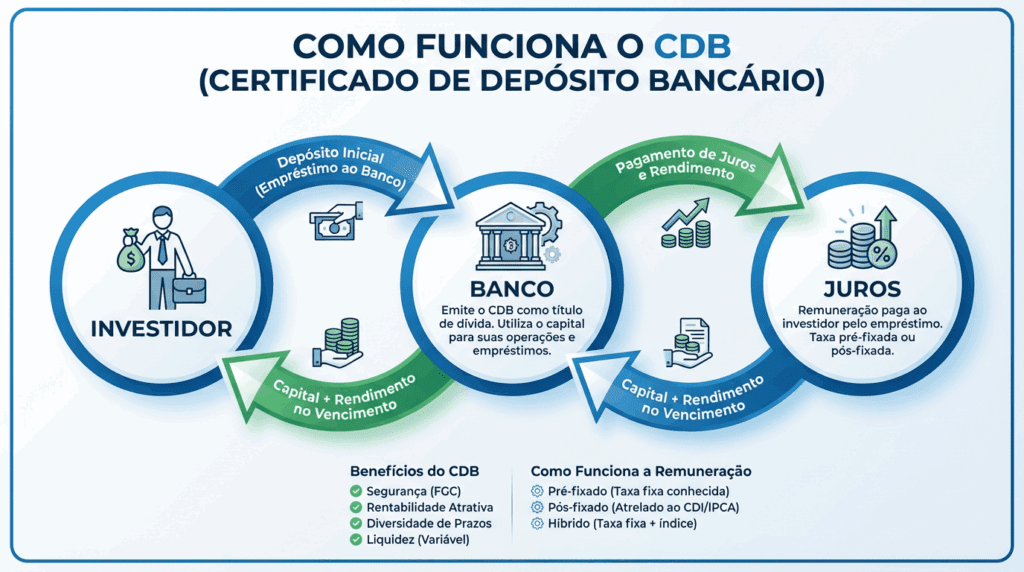

O CDB (Certificado de Depósito Bancário) funciona assim: você empresta dinheiro para um banco e recebe juros. Ele normalmente rende um percentual do CDI, que fica bem próximo da taxa SELIC. Desse modo, fica mais fácil entender por que o CDB se tornou uma das opções mais procuradas da renda fixa.

Como funciona o rendimento do CDB dentro da Renda Fixa

Exemplo realista:

- SELIC hoje: 10,75% ao ano

- CDI ≈ 0,10% abaixo → 10,65% ao ano

Se um CDB paga “100% do CDI”, significa que seu investimento renderá aproximadamente 10,65% ao ano, antes do Imposto de Renda. Além disso, como o CDB acompanha o CDI, o investidor consegue prever a variação da rentabilidade ao longo do tempo.

Imposto de Renda na Renda Fixa e a tabela regressiva

O IR na renda fixa segue tabela regressiva. Por isso, quanto maior for o prazo do investimento, menor será a cobrança do imposto sobre os rendimentos.:

- Até 180 dias → 22,5%

- 181 a 360 dias → 20%

- 361 a 720 dias → 17,5%

- Acima de 720 dias → 15%

IOF nos primeiros 30 dias dos investimentos de Renda Fixa

Se você resgatar antes de 30 dias, haverá cobrança de IOF, mas depois disso o imposto zera. Em outras palavras, após o trigésimo dia, o IOF deixa de ser cobrado, o que melhora o retorno líquido da aplicação.

Continue lendo. A comparação mais importante vem a seguir.

LCI e LCA: investimentos sem Imposto de Renda

As LCIs (imobiliárias) e LCAs (do agronegócio) funcionam como o CDB, mas têm uma grande vantagem: são isentas de IR. Assim, mesmo sem a incidência do IR, é importante comparar o rendimento bruto e líquido antes de escolher entre as opções

Mas atenção aos prazos mínimos

- LCI → mínimo 12 meses

- LCA → mínimo 9 meses

Não existe resgate antes disso. Portanto, ao investir em LCI ou LCA, é fundamental considerar que não existe resgate antes do prazo estabelecido.

Quando LCI/LCA valem mais a pena do que CDB?

Depende da comparação entre:

- Taxa bruta (CDB)

- Taxa líquida (LCI/LCA sem IR)

Um CDB de 120% do CDI pode render mais que uma LCI de 90% do CDI. Por isso, tudo depende do cálculo líquido.

Tesouro Selic: o investimento mais seguro do Brasil

O Tesouro Selic é um título público emitido pelo governo federal. Por isso, é considerado o investimento de menor risco do país. Por consequência, o Tesouro Selic acaba sendo a principal escolha de quem busca segurança máxima e liquidez.

Quando Tesouro Selic vale mais a pena?

- Reserva de emergência

- Investimentos de curto prazo

- Segurança máxima

Sua rentabilidade acompanha a SELIC e possui liquidez diária.

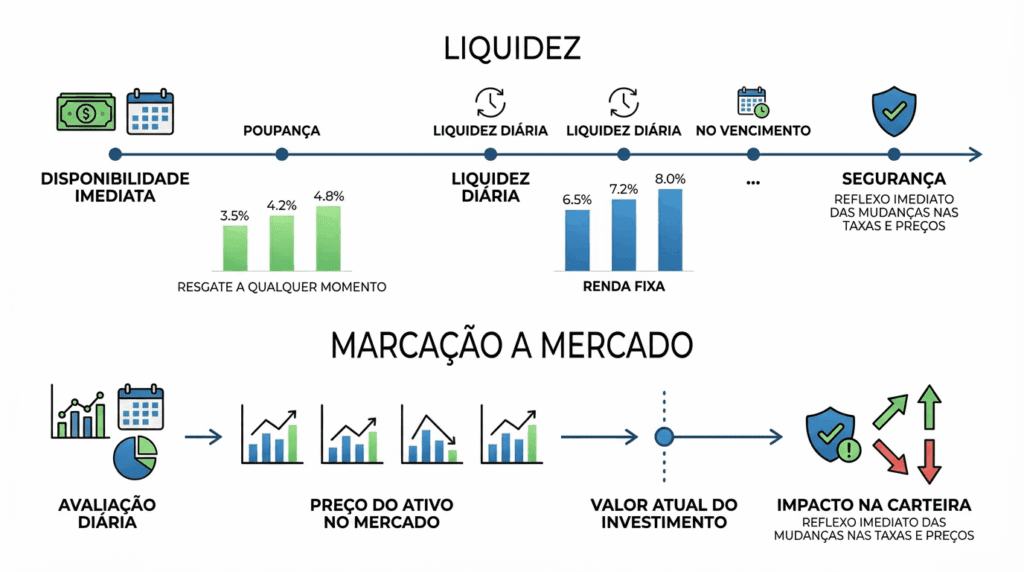

Liquidez e Marcação a Mercado

Liquidez significa quão rápido você consegue pegar seu dinheiro de volta. Além disso, entender o impacto da liquidez ajuda o investidor a evitar resgates em momentos desfavoráveis.

Tipos:

- Liquidez diária → ótimo para reserva de emergência

- Liquidez no vencimento → melhor rendimento, mas exige planejamento

Sobre a marcação a mercado:

Investimentos que só vencem no futuro podem oscilar diariamente. Não é prejuízo real — apenas oscilações de preço. Para não perder dinheiro, basta segurar até o vencimento.

O papel do FGC: seu escudo de segurança

O FGC (Fundo Garantidor de Créditos) protege seu investimento caso o banco quebre, cobrindo até:

R$ 250.000 por CPF por instituição

Isso significa que, mesmo investindo em bancos menores, você pode estar protegido, desde que o produto seja coberto pelo FGC. Portanto, verificar se o investimento tem cobertura do FGC é uma etapa essencial na avaliação de risco.

Conclusão

A renda fixa é uma das portas mais seguras para entrar no mundo dos investimentos, oferecendo:

✔ previsibilidade

✔ segurança

✔ boas rentabilidades

✔ proteção do FGC

✔ opções para todos os perfis

Então, agora que você entendeu como funcionam CDB, LCI, LCA, Tesouro Selic e liquidez, você já está muitos passos à frente da maioria dos iniciantes.

Quer continuar aprendendo?

Confira também estes artigos essenciais do Blog:

- Economizar 10 mil reais: o marco que muda sua relação com o dinheiro

- Juros Compostos: o Guia Definitivo da “8º Maravilha do Mundo”

- Investir Depois dos 40: Como Montar uma Estratégia Sólida Mesmo Começando Tarde

Antes de sair, compartilhe este artigo com alguém que ainda está preso na poupança.

Fontes

- Banco Central — Taxa SELIC: https://www.bcb.gov.br/controleinflacao/taxaselic

- ANBIMA — Conceitos de Renda Fixa: https://www.anbima.com.br/pt_br/resultado-busca.htm?query=titulos+de+renda+fixa

- Receita Federal — tributação da renda fixa: https://www.gov.br/receitafederal/pt-br

- Tesouro Direto — renda fixa e isenção: https://www.tesourodireto.com.br

- Tesouro Nacional — títulos públicos: https://www.tesourodireto.com.br/produtos/titulos/selic

- FGC — regras de garantia: https://www.fgc.org.br/garantia

Este conteúdo tem caráter educacional e não constitui recomendação de investimento.